Die besten unterbewerteten Aktien für Oktober 2024

Die besten unterbewerteten Aktien für Oktober 2024

Value Investing ist eine Strategie, bei der Aktien gekauft werden, deren Preise nicht das widerspiegeln, was das zugrunde liegende Unternehmen tatsächlich wert ist. Wenn erfolgreich, sichern sich Value-Investoren qualitativ hochwertige Unternehmen, während deren Bewertungen noch niedrig sind, und profitieren, wenn sich der Markt später korrigiert. Value-Investing ist die Börsenvariante, ein verlorenes Meisterwerk auf einem Flohmarkt zu finden – nur mit etwas mehr Methode und Überlegung.

Für den Oktober 2024 umfassen die am meisten unterbewerteten Aktien – jene mit dem niedrigsten Kurs-Gewinn-Verhältnis (KGV) in jedem Sektor – das Softwareunternehmen Diebold Nixdorf, Inc. (DBD), das Öl- und Gasunternehmen Par Pacific Holdings (PARR), das Gesundheitsunternehmen Roivant Sciences (ROIV) und das europäische Transportunternehmen Euronav NV (CMBT). Im Folgenden werfen wir einen Blick auf die am meisten unterbewerteten Aktien, die an der Nasdaq oder der New Yorker Börse (NYSE) gehandelt werden, gemessen am KGV. Die unten stehenden Daten sind vom 20. September 2024.

Top unterbewertete Aktien nach Sektor, basierend auf dem niedrigsten 12-monatigen KGV

| Ticker | Unternehmen | Sektor | Marktkapitalisierung ($B) | 12-monatiges KGV | Preis ($) |

|---|---|---|---|---|---|

| PARR | Par Pacific Holdings, Inc. | Energie | 1,08 | 2,46 | 19,23 |

| FMC | FMC Corporation | Materialien | 7,8 | 5,69 | 62,82 |

| CMBT | Euronav NV | Industrials | 3,11 | 2,68 | 15,98 |

| GDEN | Golden Entertainment Inc. | Zyklische Konsumgüter | 0,8 | 3,55 | 31,55 |

| SENEB | Seneca Foods Corp. | Konsumgüter | 0,4 | 8,69 | 62,75 |

| ROIV | Roivant Sciences Ltd. | Gesundheitswesen | 8,8 | 2,14 | 11,95 |

| LNC | Lincoln National Corporation | Finanzwesen | 5,42 | 3,36 | 31,86 |

| DBD | Diebold Nixdorf, Inc. | Informationstechnologie | 1,64 | 0,77 | 43,90 |

| KT | KT Corporation | Kommunikationsdienste | 7,68 | 9,52 | 15,41 |

| BIPC | Brookfield Infrastructure Corp. | Versorger | 5,60 | 5,12 | 42,48 |

| REFI | Chicago Atlantic Real Estate Fin. | Immobilien | 0,3 | 8,05 | 15,89 |

Warum sind dies die Top unterbewerteten Aktien?

Wir verwenden das 12-monatige KGV als Maßstab für die am meisten unterbewerteten Aktien, die an der NYSE oder Nasdaq in jedem Sektor notiert sind. Unser Screen umfasst Aktien mit einem Preis von mindestens 5 US-Dollar pro Aktie, einem täglichen Handelsvolumen von mindestens 100.000 und einer Marktkapitalisierung von mindestens 300 Millionen US-Dollar. Das KGV wird allgemein als ein wichtiger Indikator für Value-Investoren angesehen, wobei ein niedrigeres KGV auf ein attraktiver bewertetes Unternehmen hinweist. Allerdings sollten Anleger Folgendes berücksichtigen:

KGV ist nur eine Kennzahl

Obwohl es als ein wichtiges Maß für das Verhältnis zwischen dem inneren Wert eines Unternehmens und dem Preis seiner Aktie etabliert ist, ist das KGV nur ein Indikator für den Wert eines Unternehmens. Ein umfassender Blick auf die Finanzkennzahlen und andere Metriken des Unternehmens wird Investoren ein vollständigeres Bild geben.

Innerer Wert ist schwer zu messen

Es kann schwierig sein, den inneren Wert eines Unternehmens genau zu bestimmen, und viele Investoren nähern sich dieser Aufgabe als eine Art fundiertes Raten. Vor diesem Hintergrund ist es möglich, dass Aktien, die auf der Grundlage einer oder mehrerer Kennzahlen unterbewertet erscheinen, in Wirklichkeit nicht unterbewertet sind.

Der Markt ist unberechenbar

Selbst wenn eine Aktie unterbewertet ist, gibt es keine Garantie dafür, dass der Markt die Fehlbewertung korrigiert. Branchenweite, sektorweite oder sogar marktweite Phänomene können diese Korrektur überschreiben und zu unvorhersehbaren Preisschwankungen führen.

Worauf sollten Anleger bei unterbewerteten Aktien achten?

Vergleich mit der Branche oder dem Sektor

Verschiedene Branchen und Sektoren haben drastisch unterschiedliche Normen für das KGV. Ein außergewöhnlich hohes KGV in einem Sektor kann in einem anderen normal oder sogar niedrig sein. Es ist daher wichtig, dass Investoren ähnliche Unternehmen vergleichen; schauen Sie nicht nur auf das niedrigste KGV, das Sie finden können, sondern auch auf Wettbewerber in derselben Branche oder im selben Sektor sowie auf sektorweite Metriken.

Forward-KGV

Oben haben wir Aktien auf der Grundlage eines 12-monatigen rückblickenden KGV betrachtet. Anleger könnten auch das Forward-KGV in Betracht ziehen, das nicht auf tatsächlichen historischen Gewinnen eines Unternehmens basiert, sondern auf Prognosen von Wall Street-Analysten. Dies könnte helfen, Entwicklungen zu berücksichtigen, die für ein Unternehmen bevorstehen, obwohl diese Zahlen ohne harte Daten historischer Gewinne spekulativer sein können.

Kurs-Buchwert-Verhältnis

Das Kurs-Buchwert-Verhältnis ist eine weitere Kennzahl, um zu beurteilen, ob ein Unternehmen auf der Grundlage seines Aktienkurses unterbewertet ist. Anstatt sich auf Gewinne zu konzentrieren, vergleicht dieses Verhältnis den Aktienkurs mit dem Nettovermögen eines Unternehmens (Aktiva abzüglich Verbindlichkeiten). Es misst den Aktienkurs im Verhältnis zum Buchwert pro Aktie eines Unternehmens und zeigt an, wie viel Investoren bereit sind, für jeden Dollar des Nettovermögens eines Unternehmens zu zahlen.

Kurs-Gewinn-Wachstums-Verhältnis

Dies ist eine modifizierte Version des KGV. Anders als das KGV berücksichtigt das Kurs-Gewinn-Wachstums-Verhältnis auch das zukünftige Gewinnwachstum. Es vergleicht KGV und erwartetes Gewinnwachstum, um zu versuchen, zu messen, ob ein Unternehmen im Verhältnis zu seinem zukünftigen Gewinnpotenzial unterbewertet ist.

Aktuelle Nachrichten und Entwicklungen bei unterbewerteten Aktien

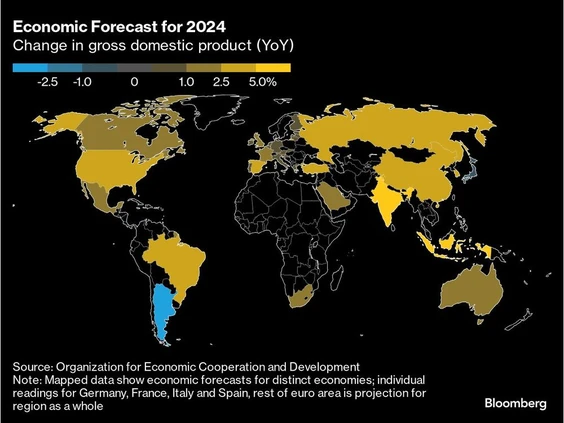

Ein aktueller Bericht von Morningstar hebt hervor, dass viele Investoren auf unterbewertete Aktien als sichere Häfen setzen, insbesondere angesichts der aktuellen makroökonomischen Unsicherheiten und steigender Zinssätze. Unternehmen wie FMC Corporation und Diebold Nixdorf sind Beispiele für Aktien, die von Marktanalysten aufgrund ihrer stabilen Fundamentaldaten und niedrigen Bewertungen als attraktiv eingestuft werden.

Darüber hinaus gibt es Studien, die darauf hinweisen, dass unterbewertete Aktien in einem volatilen Marktumfeld eine bessere Performance zeigen könnten. Laut einer 2024-Analyse der University of Chicago hat das Value-Investing in den letzten Jahren ein Comeback erlebt, nachdem es eine Zeit lang hinter Wachstumstitel zurückgefallen war. Unternehmen mit starkem Cashflow und soliden Gewinnmargen, wie Roivant Sciences und Par Pacific Holdings, bieten Anlegern jetzt eine gute Gelegenheit, von einer zukünftigen Markterholung zu profitieren.

Fazit

Anleger, die versuchen, Aktien zu kaufen, die im Vergleich zu ihrem inneren Wert unterbewertet sind, verfolgen einen wertbasierten Investitionsansatz. Unternehmen fliegen manchmal unter dem Radar, wobei ihre Aktien mit einem Abschlag gegenüber ihrem tatsächlichen und hoffentlich zukünftigen Wert gehandelt werden. Das KGV ist eine von mehreren Kennzahlen, die verwendet werden, um zu beurteilen, ob eine Aktie über- oder unterbewertet ist.

Es ist wichtig zu beachten, dass das KGV nur eine von mehreren Value-Investing-Metriken ist und dass diese Kennzahlen je nach Art des Unternehmens, der Branche oder des Sektors variieren können. Ebenso bedeutet ein niedriges KGV im Vergleich zu den Wettbewerbern eines Unternehmens nicht unbedingt, dass der Aktienkurs des Unternehmens steigen wird.

One Comment